企稅匯繳結束,這項申報別忘了!

年度企業所得稅匯算清繳,除了要申報企業所得稅年報外,可能還需要完成關聯申報。5月31日就截止,不完成會受罰。

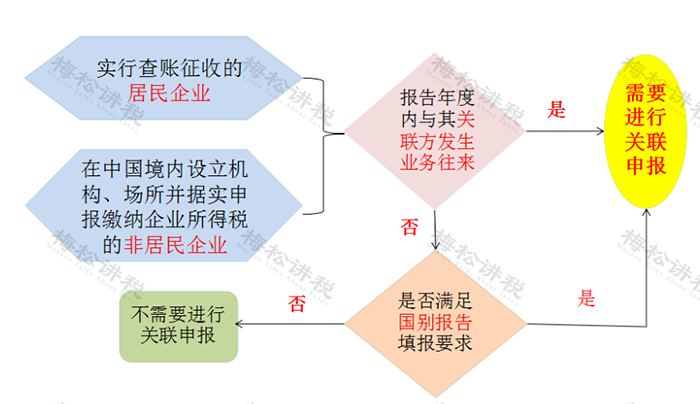

根據國家稅務總局公告2016年第42號(以下簡稱《公告》)相關要求,實行查賬征收的居民企業和在中國境內設立機構、場所并據實申報繳納企業所得稅的非居民企業,年度內與其關聯方發生業務往來的,應當進行關聯申報。

為了更直觀,請看這張圖:

一、什么時候申報?

關聯申報應在匯算期內完成,比如2023年度的關聯申報應在2024年5月31日前完成。未按期申報會受到行政處罰。

二、務必注意這4點!

1.根據《公告》要求,符合條件的企業應在報送年度企業所得稅申報表時進行關聯申報。注意:請先辦理企業所得稅年度申報,再進行關聯申報。

2.按照《公告》要求,只要在匯算年度內與關聯方發生業務往來,無論是與境內關聯方還是與境外關聯方,都需要進行關聯申報。

3.因國別報告的6張附表包含在關聯報告表中,即使您的企業未在2019年度發生關聯交易,但滿足國別報告的填報要求,也需要進行關聯申報。

4.企業年度內未與其關聯方發生業務往來,且不符合國別報告報送條件的,可以不進行關聯申報。

三、具體申報操作步驟

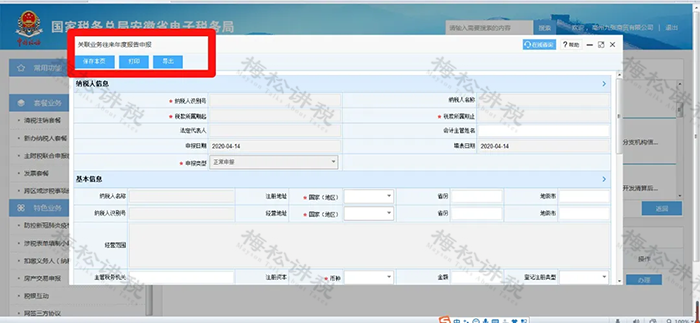

納稅人登錄XX省電子稅務局,足不出戶就可以完成關聯申報。在電子稅務局中完成企業所得稅年度申報:

點擊“我要辦稅”——稅費申報及繳納:

往下拉,找到企業所得稅申報列表:

點擊“關聯業務往來年度報告表”,按要求填報完畢并保存:

企稅匯繳結束,這兩件事別忘了!

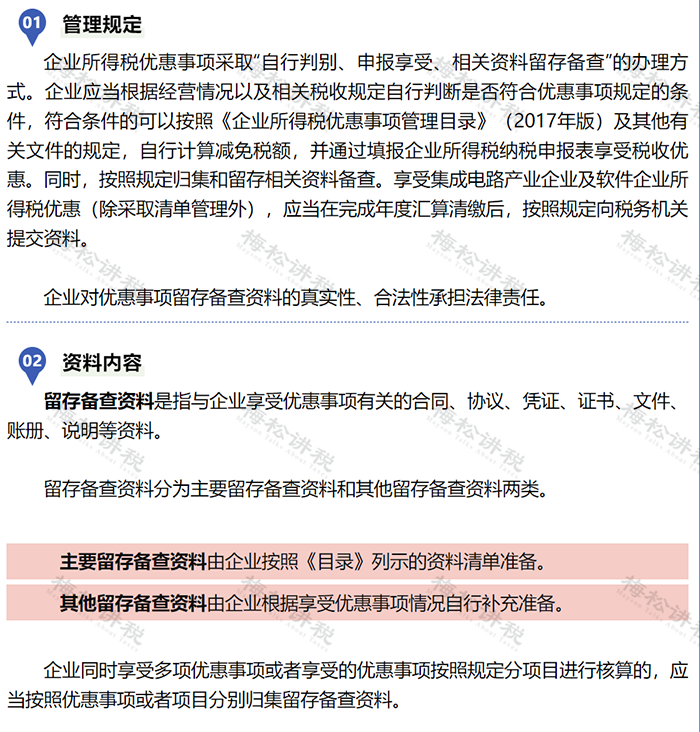

提醒事項一:企業享受優惠事項的,應當在完成年度匯算清繳后,將留存備查資料歸集齊全并整理完成。

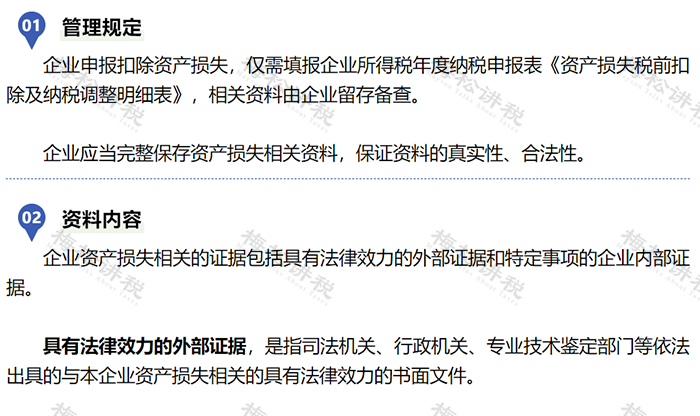

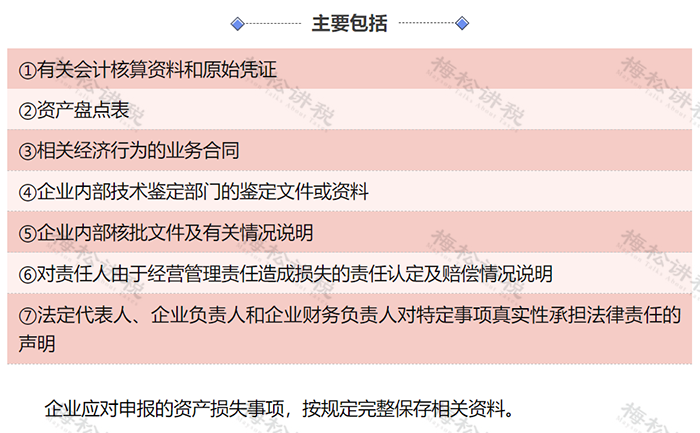

提醒事項二:企業發生資產損失稅前扣除事項的,對資產損失相關資料進行收集、整理、歸集,并妥善保管。

企稅匯算清繳完成后,

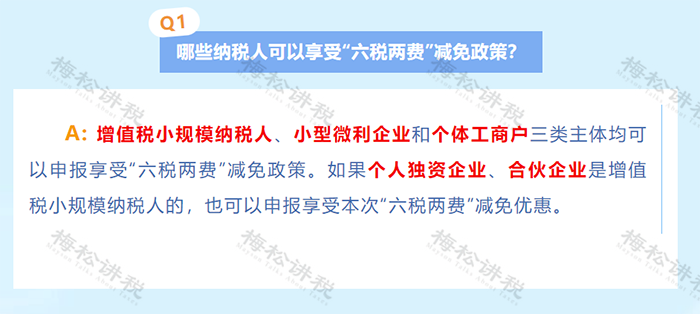

“六稅兩費”優惠別忘記!

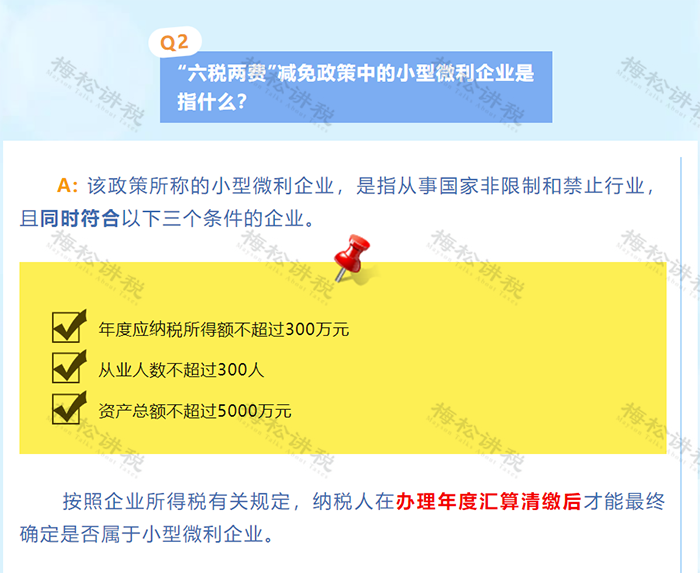

企業辦理匯算清繳后確定是小型微利企業的,可自辦理匯算清繳當年的7月1日至次年6月30日享受“六稅兩費”減免優惠。

也就是說,納稅人能不能享受“六稅兩費”的優惠,要以當年的企業所得稅匯算清繳情況為準。

【案例解析】

情況一:

A公司(增值稅一般納稅人)2022年度企業所得稅匯算清繳屬于小型微利企業,2023年度企業所得稅匯算清繳已于2024年5月結束,該公司2023年度不屬于小型微利企業。

那么根據規定,A公司在2024年1月1日—6月30日可享受“六稅兩費”的減免優惠,2024年7月1日—2024年6月30日不能享受優惠。

情況二:

A公司(增值稅一般納稅人)2022年度企業所得稅匯算清繳不屬于小型微利企業,2023年度企業所得稅匯算清繳已于2024年5月結束,根據申報,該公司2023年度屬于小型微利企業。

根據規定,A公司在2024年1月1日—6月30日不能享受“六稅兩費”的減免優惠,2024年7月1日—2024年6月30日可以享受優惠。

收藏!

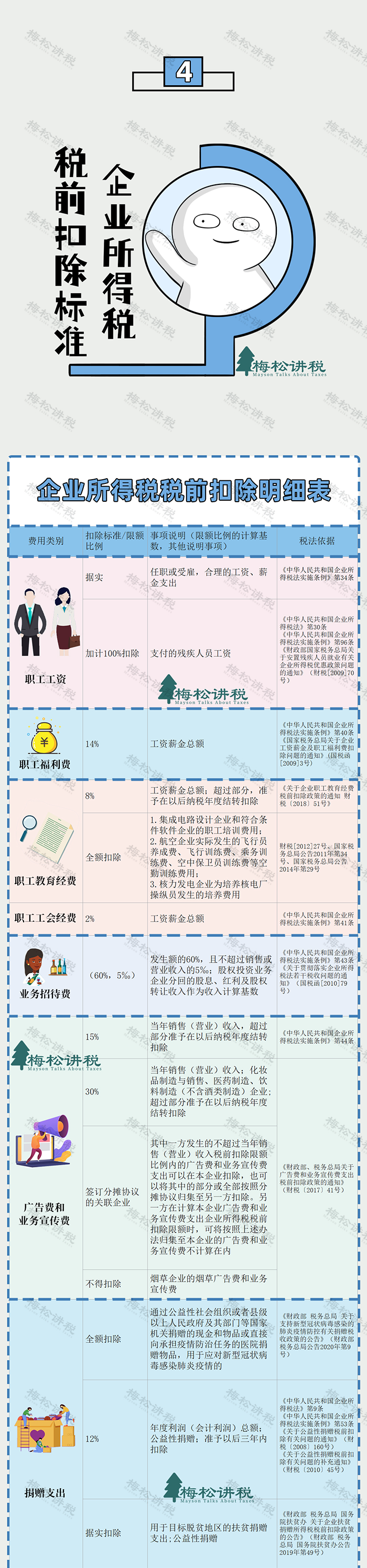

2024版企業所得稅稅前扣除明細!